In het kader van hun groeiontwikkelingen zijn bedrijven vaak op zoek naar nieuwe financieringsmethoden voor hun “core business”. Ze zoeken alternatieve financieringsbronnen, off-balance sheet oplossingen of een verbeterde cashpositie door cashinjectie. Structured finance kan vaak een uitkomst bieden. Maar waarom en op welke manier? U verneemt het in deze blog. Wij zetten de antwoorden op de 5 meest gestelde vragen over dit onderwerp voor u op een rijtje.

Samenvatting

Wat verstaan we onder structured finance?

Structured finance is een financieringsoplossing die bedrijven helpt om specifieke activa en/of projecten te financieren. Structured finance kan een combinatie zijn van verschillende geldverstrekkers en risiconemers, zoals equity, achtergestelde of mezzanine kredieten, normale leningen, rentevoetdekking en risicoverzekering. Aan elke bron of risiconemer is een bepaald risico verbonden, hetgeen gevolgen heeft voor het type tegenpartij en voor de prijsstelling.

Het is een drempelverlagende oplossing die 2 modellen omvat: het ene model is gericht op leningen, het andere op lease.

Structured finance door middel van een lening wordt vooral toegepast voor het lange termijn financieren van grote projecten, acquisities, of immateriële (intangible) assets.

Vaak zijn hierbij vaste activa, bankrekeningen en geldstromen als onderpand vereist. De financiering kan eventueel minder dan 100% bedragen.

Structured finance door middel van lease betreft in de meeste gevallen de financiering van roerende (tangible) assets zonder bijkomende garantievereisten. In principe gaat het om een 100% financiering op lange termijn aan een vaste rentevoet, waarbij eventueel een restwaarde kan worden ingenomen door de lessor, hetgeen voor de lessor gepaard gaat met een risico op recuperatie.

Hierna zullen we vooral focussen op deze laatste vorm van structured finance.

Welk type bedrijven kiezen voor structured finance?

We onderscheiden 3 types van geïnteresseerde bedrijven:

Bedrijven die voor hun core business “kapitaalintensief” zijn en dus voor kapitaalvraagstukken staan. Denken we daarbij aan energiebedrijven (windmolens of zonnepanelen), productiebedrijven die gericht zijn op automatisatie, telecombedrijven of logistieke bedrijven die gaan voor voortdurende procesoptimalisatie.

Of aan bedrijven die hun producten als “as a service diensten” positioneren, en die voor deze services fysieke assets (“revenue generating assets”) nodig hebben. Doorgaans zal de aandacht van de algemene directie uitgaan naar de financieringsuitdagingen.

Bedrijven die actief zijn in innovatiegerichte sectoren. Laten we de retailsector als voorbeeld nemen, waar innovatie tegenwoordig voornamelijk gericht is op de verbetering van de “customer experience”, of de optimalisatie van hun “resources” (energiemanagement bij voorbeeld). Deze innovaties vergen investeringen in digital signage, mobility solutions, smart lighting, energy monitoring systemen, etc. Gezien de operationele uitdagingen en de constante evoluties bepleiten we eerder het gebruik dan wel het bezit van de activa.

En tot slot groeibedrijven. Hoewel er vandaag de dag meer liquiditeiten beschikbaar zijn op de markt, en banken tegenwoordig opnieuw meer appetijt hebben wat kredietverstrekking betreft, zal een bank een kredietlimiet hebben op een bedrijf. Eén bank zal nooit alle investeringsvragen kunnen of willen coveren (haar “risk exposure” zou daarmee immers te groot zijn.). Structured finance via een onafhankelijke leasemaatschappij kan een waardevol alternatief bieden voor de algemene directie (diversificatie van de financieringsbronnen, toegang tot nieuwe bancaire partners zonder aan hen “side business” te moeten toevertrouwen, flexibiliteit).

Bovenvermelde 3 toepassingsgebieden zijn vanzelfsprekend sterk met elkaar verbonden.

Hoe belangrijk is structured finance in de Belgische markt?

Voor structured finance bestaan er helaas geen marktcijfers. De markt van roerende leasing bedraagt 5,1 miljard € en kende in 2016 een opmerkelijke groei van 22,3%. Tussen 2010 en 2016 groeide de roerende leasingmarkt voor industriële machines en uitrustingen van 1,159 miljard € naar 1,547 miljard € in 2016, waarbij we een versnelling zien in het laatste jaar (+16,9%).

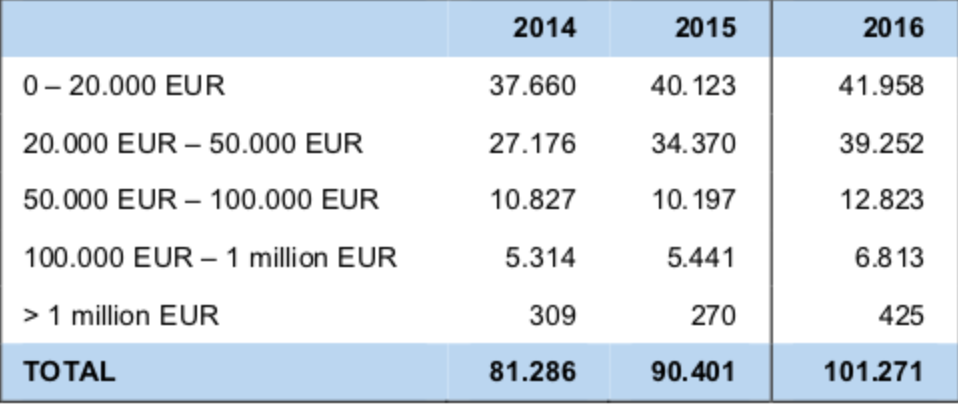

Een analyse van de cijfers op basis van de contractwaarde leert ons dat de groei tussen 2015 en 2016 zich manifesteert op alle niveau’s. We noteren een opvallende groei voor de hogere contractwaarden: een groei van 25 % tussen 2015 (5.441 contracten) en 2016 (6.813 contracten) voor de contracten tussen 100k€ - 1 mio€, en een groei van meer dan 50% voor contractwaarden boven 1 mio€.

Deze cijfers tonen aan dat voor grotere investeringen leasing als financieringsoplossing in de lift zit.

Welke voordelen biedt structured finance?

Er spelen zowel financiële als operationele voordelen. Bedrijven of organisaties die kiezen voor een structured finance oplossing adhv lease hoeven geen piekinvesteringen te financieren aan het begin, maar kunnen hun investeringsuitgaven gelijkmatig spreiden over de tijd; kunnen hierdoor inkomsten- en uitgavenstromen beter op elkaar afstemmen; de huurbedragen af te stemmen op de seizoensfluctuaties van de inkomsten.

Tot slot krijgen bedrijven, zoals reeds eerder aangegeven, toegang tot alternatieve financieringsbronnen naast/bovenop de reeds lopende kredietlijnen.

Structured finance helpt om variaties van de rentevoeten te dekken, kredietrisico’s te spreiden, en geldbronnen te diversifiëren.

Op operationeel vlak kunnen bedrijven die opteren voor structured finance adhv lease hun asset & factuurregistratie en opvolging volledig uitbesteden. Daarnaast kunnen alle kosten die gerelateerd zijn aan hardware, software en diensten (verzekering, installatie- en onderhoudskosten) gebundeld worden in één contract, hetgeen beheersmatig voordelen biedt en de inzichtelijkheid in de kosten bevordert.

Moet je via een bank of leasemaatschappij gaan ?

Wanneer kan je als bedrijf of organisatie best opteren voor structured finance aangeboden door een bank of door een onafhankelijke leasmaatschapij

Het hoeft geen “of – of” verhaal te zijn. Door specifieke asset-based financiering op te stellen kunnen bedrijven hun financieringsbronnen segmenteren. Zo kunnen bedrijven of organisaties bij banken lenen voor werkkapitaal, BTW, goodwill, overnames, factoring, enz., terwijl ze lease-oplossingen kunnen inzetten voor vaste activa.

Leasing biedt sale en lease-back mogelijkheden en ook meer vrijheid voor wat garanties en onafhankelijkheid betreft

De bankier die het handelsfonds in garantie heeft, zal vroeg of laat een invloed hebben op de bedrijfssturing. In het geval van bankleningen dienen vaak covenants gerespecteerd - hetgeen voor leasecontracten zelden het geval is. Stel bijvoorbeeld dat de financiële situatie van het bedrijf in negatieve zin evolueert. Dan bestaat het risico dat de bank vroegtijdig de aflossing van de lening eist. Dit geeft vaak aanleiding tot het stopzetten van andere investeringen, het snel verkopen van activa aan ongunstige voorwaarden, enz.

Een leasemaatschappij zal in veel mindere mate de kernbeslissingen van een bedrijf beïnvloeden. Daarnaast gaat het bij structured finance dmv lease geregeld om innovatieve tangible business assets – assets die fleet management, technologisch en economisch asset lifecycle management, of een goede kennis van de tweedehandse markten vereisen, het type beheer waar banken nu eenmaal minder in thuis zijn.

Wenst u met ons aan tafel te zitten om van gedachten te wisselen over groeifinanciering aan de hand van structured finance? Vul dan ons contactformulier in.

Meer lezen over huuroplossingen? Dit zijn onze meest relevante blogs: